عرضه اولیه چیست؟ آموزش خرید و ثبت سفارش عرضه اولیه سهام بورس

- 115 بازدید

عرضه اولیه از جذابترین اتفاقات در بازار بورس است که معمولا تعداد بسیار زیادی از فعالان و سهامداران آن را دنبال میکنند. سهامداران تازهوارد با شرکت در عرضه اولیه، با بازار بورس بیشتر آشنا میشوند و ورود نسبتا مطمئنی به این بازار دارند. سهامداران باسابقه و حرفهای هم از فرصتی که عرضه های اولیه سهام در اختیار آنان قرار میدهد، بهره میبرند و سود قابل اطمینانی به دست میآورند.

در این مطلب از آموزش بورس درباره عرضه اولیه، انواع و نحوه خرید آن در بورس توضیح میدهیم.

عرضه اولیه چیست؟

وقتی سهام شرکتی برای اولین در بازار سهام (بورس یا فرابورس) عرضه میشود، به آن عرضه اولیه (Initial Public Offering) یا IPO گفته میشود. وقتی سهام شرکتی در بورس عرضه اولیه میشود، از حالت سهامی خاص خارج شده و به سهامی عام تبدیل خواهد شد. سهام شرکتهای سهامی عام بهراحتی در بازار ثانویه، میان معاملهگران قابل معامله است.

شرکتها با ورود به بورس و عرضه اولیه بخشی از سهام خود، سرمایه مورد نیاز خود را تامین میکنند و باعث رشد بیشتر شرکت خود میشوند. علاوه بر امکان تامین مالی بهتر و کاراتر از طریق بازار بورس، مزایای دیگری هم برای حضور در بورس برای شرکتها وجود دارد که باعث افزایش تمایل آنها به عرضه سهام خود در این بازار میشود.

افزایش نقدشوندگی سهام شرکت برای سهامداران، امکان استفاده شرکت از معافیتهای مالیاتی، افزایش اعتماد افراد ذینفع در فعالیتهای شرکت به دلیل سازوکار کاراتر بورس و نظارت دقیق نهادهای مربوطه، از جمله مزایای حضور شرکتها در بازار بورس محسوب میشوند.

همانطور که میبینید با حضور شرکتها در بازار بورس، اقتصاد کشور، خود شرکت به عنوان یک واحد اقتصادی، سهامداران آن، طرفین معامله و همکار با شرکت و نهادهای نظارتی، همگی از مزایای مختلفی بهرهمند میشوند.

به همه این دلایل، شرکتها علاقه زیادی دارند که بتوانند وارد بازار بورس شوند. با این حال، برای پذیرفته شدن در بورس باید موارد گسترده و مختلف قانونی را رعایت کنند و شرایط تعیینشده سختگیرانهای را پشتسر بگذارند.

پس از ارائه مدارکی مانند صورتهای مالی شرکت و بررسی دقیق آنها توسط سازمان بورس و اوراق بهادار یا فرابورس ایران، سهام شرکت میتواند به طور رسمی وارد بازار سهام شده و پس از عرضه اولیه، معاملات در بازار ثانویه آغاز شود.

دلیل استقبال سهامداران از عرضه اولیه

تا اینجا دلیل تمایل شرکتها به پذیرفته شدن در بازار بورس را بررسی کردیم. همچنین متوجه شدیم که معامله شدن سهام یک شرکت در بازار بورس، چه مزایایی برای سهامداران فعلی آن به دنبال دارد. اما دلیل استقبال بالای سایر فعالان بازار سهام از عرضه اولیه شرکتهای جدید در بازار بورس چیست؟

معمولا عرضه اولیه سهام شرکتها در بازار بورس، با قیمتی کمتر از ارزش ذاتی و واقعی سهم انجام میگیرد. همین موضوع باعث جذابیت بالای عرضه اولیه سهام برای خرید میشود. در سالهای اخیر، در عرضه های اولیه مختلف سهام در بازار بورس، استقبال زیادی از آن توسط سهامداران صورت گرفته است.

به دلیل تقاضای بالا برای خرید سهام شرکتها در عرضه اولیه، قیمت آنها در مدت کم رشد چشمگیری میکند و در نتیجه، افراد با خرید عرضه اولیه از سود قابل توجهی بهرهمند میشوند.

البته باید توجه کرد که منظور از این سود قابل توجه، سود بالا از نظر درصد بازدهی است؛ زیرا به دلیل وجود تقاضای بسیار زیاد برای خرید عرضه اولیه سهام، تعداد محدودی سهم به هر یک از سهامداران تعلق میگیرد و بنابراین نمیتوان تنها با خرید عرضه اولیه به سود هنگفتی دست یافت.

نحوه خرید عرضه اولیه

عرضه اولیه سهام شرکتها در بازار بورس صورت میگیرد و برای فعالیت در بازار بورس لازم است که کد بورسی داشته باشید. برای دریافت کد بورسی باید ابتدا در سامانه سجام ثبتنام کنید و سپس با مراجعه به یکی از کارگزاریهای معتبر، فرآیند ثبتنام و شروع فعالیت خود در بازار بورس را تکمیل کنید.

در انتها کد بورسی منحصر به فردی برای شما صادر میشود و کارگزاری مورد نظر هم اجازه فعالیت شما در بازار بورس از طریق پلتفرم معاملاتی خود را صادر میکند. با استفاده از نام کاربری و رمز عبور خود میتوانید شروع به انجام معاملات در بازار بورس کنید.

برای خرید عرضه های اولیه سهام در بازار بورس، لازم است که از زمان برگزاری آنها اطلاع داشته باشید. به عبارت دیگر، عرضه اولیه سهام شرکتها در بورس در زمان مشخصی انجام میشود و نمیتوان در زمان دلخواه عرضه اولیه خریداری کرد.

به دلیل استقبال بالا از عرضههای اولیه، معمولا زمان برگزاری آنها به طور گسترده از رسانههای مختلف اعلام میشود. خود کارگزاریها هم با اطلاعرسانی از طریق پیامک و سامانههای معاملاتی، معاملهگران را از زمان عرضههای اولیه مطلع میکنند.

در زمان برگزاری عرضه اولیه سهام شرکت مورد نظر، وارد سامانه معاملاتی کارگزار خود شوید. با ثبت درخواست خرید سهم در قیمت یا بازه قیمتی مشخصشده و در بازه زمانی اعلامشده، بهراحتی میتوانید در عرضه اولیه شرکت کرده و سهام مورد نظر را خریداری نمایید.

به طور کلی خرید عرضه اولیه در سامانه معاملات آنلاین کارگزاریهای مختلف، کار ساده و سرراستی است. با این حال، به صورت مختصر نحوه خرید عرضههای اولیه در دو کارگزاری مطرح مفید و آگاه را بررسی میکنیم.

نحوه خرید عرضه اولیه در کارگزاری مفید

برای خرید عرضه اولیه در کارگزاری مفید، ابتدا وارد نسخه جدید سامانه ایزیتریدر شوید. در مرحله بعد، وارد قسمت دیدهبان شوید و گزینه عرضه اولیه را انتخاب نمایید. در این قسمت، اطلاعات مربوط به نمادی که عرضه اولیه آن در حال انجام است، برای شما نمایش داده میشود.

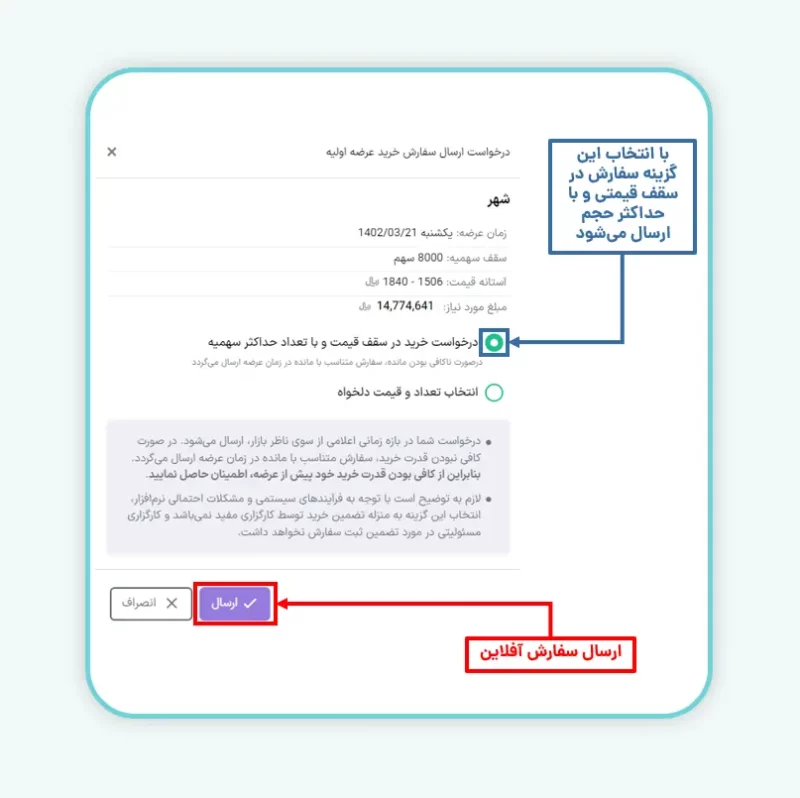

در این قسمت، روی گزینه «ثبت درخواست خرید» کلیک کنید. در این زمان، پنجره ارسال سفارش خرید عرضه اولیه برای شما نمایش داده میشود. در این قسمت، به دو صورت میتوانید سفارش خود را ارسال کنید.

روش اول، ثبت سفارش در سقف قیمت و با حداکثر سهمیه و روش دوم، انتخاب قیمت و تعداد سهم به صورت دلخواه است.

توجه کنید که با انتخاب هر یک از این روشها، در صورتی که قدرت خرید حساب معاملاتی شما برای انجام معامله مورد نظر کافی نباشد، تنها امکان خرید سهم به میزان قدرت خرید خود را خواهید داشت.

در تصاویر زیر، محیط ثبت سفارش خرید عرضه اولیه در سامانه ایزیتریدر کارگزاری مفید را مشاهده میکنید:

نحوه خرید عرضه اولیه در کارگزاری آگاه

در روز برگزاری عرضه اولیه وارد حساب معاملاتی خود در کارگزاری آگاه شوید. در قسمت پیامهای ناظر که در قسمت سمت چپ صفحه نمایش داده میشود، زمان دقیق ثبت سفارش عرضه اولیه را مشاهده کنید.

در بازه ثبت سفارش، نماد مورد نظر را جستجو کنید و با ورود به صفحه نماد، روی گزینه خرید کلیک نمایید. در این قسمت، سقف بازه قیمتی مشخصشده و تعداد سهم مورد نظر را وارد کنید. با ثبت این سفارش، در زمان عرضه سهم، خرید سهام توسط کارگزار برای شما انجام میگیرد.

در کارگزاری آگاه میتوانید سفارش خرید خود را تا دو روز کاری پیش از زمان مشخصشده ثبت کنید تا درگیر شلوغی و کندی سیستم نشوید و راحتتر بتوانید خرید خود را انجام دهید.

تا مدتی قبل، امکان خرید خودکار عرضه اولیه توسط کارگزار وجود داشت. معاملهگران میتوانستند با امضای قراردادی از کارگزار خود بخواهند که در زمان برگزاری هر عرضه اولیه، به میزان قدرت خرید آنها، از سهام مورد نظر برایشان خریداری نماید. در حال حاضر چنین امکانی وجود ندارد و هر یک از سهامداران باید برای خرید عرضه اولیه، سفارش آن را شخصا ثبت نماید.

روشهای خرید عرضه اولیه

روشهای مختلف و متنوعی برای خرید سهام در عرضه اولیه وجود دارد. در هر عرضه اولیه از یکی از این روشها یا از ترکیبی از آنها استفاده میشود و خریداران میتوانند طبق روش مشخصشده سهام مورد نظر را خریداری کنند.

در ادامه سه روش مهم و پرکاربرد خرید عرضه اولیه را معرفی میکنیم و درباره هر یک به طور خلاصه توضیح میدهیم.

حراج

روش اول خرید عرضه اولیه، حراج (auction) است. در این روش بر اساس ارزشگذاری انجامشده، قیمت مبنا و تعداد سهام مجاز برای خرید اعلام میشود. سپس افراد اقدام به ثبت سفارشهای خود مینمایند. در این روش، کسی که قیمت بالاتری را پیشنهاد داده باشد، اولویت بالاتری در خرید سهم دارد.

قیمت ثابت

روش پرکاربرد دوم در برگزاری عرضه اولیه سهام شرکتها، روش قیمت ثابت (fixed price offering) است. در این روش، همانطور که از عنوان آن مشخص است، از پیش قیمت ثابت و مشخصی تعیین میشود و عرضه اولیه به آن قیمت صورت میگیرد.

در این صورت اگر میزان تقاضا برای خرید سهم بیشتر از تعداد سهام عرضهشده باشد، سهام موجود بین متقاضیان خرید آن تقسیم خواهد شد. اما اگر میزان تقاضا از عرضه سهم کمتر باشد، هر فرد به میزان سفارش خود صاحب سهم میشود و میزان باقیمانده هم توسط متعهد خرید، به قیمت مبنا خریداری میشود.

بوک بیلدینگ یا ثبت دفتری

روش سوم، روش ثبت سفارش (book building) است. این روش به دلیل برخورداری از مزایای مختلف، در مقایسه با سایر روشها محبوبیت و کاربرد بیشتری دارد.

در روش ثبت سفارش، به جای یک قیمت مشخص، بازه قیمتی خاصی برای خرید سهم تعیین میشود. در واقع تعداد مشخصی سهم در بازه قیمتی معینی عرضه میشود و افرادی که قیمت بالاتری درون بازه پیشنهاد داده باشند، در خرید سهم اولویت دارند.

در چنین شرایطی، معمولا افراد سقف بازه قیمتی را برای خرید سهم انتخاب میکنند. در این صورت، سهام عرضهشده به طور مساوی بین متقاضیان تقسیم خواهد شد.

روشهای عرضه اولیه سهام در بورس، محدود به موارد گفتهشده نیست و حالتهای مختلف دیگری هم برای آن وجود دارد. همچنین میتوان از روشهای ترکیبی مانند حراج و ثبت دفتری برای عرضه اولیه سهم استفاده کرد.

زمان فروش عرضه اولیه

بسیاری از معاملهگران پس از خرید عرضه اولیه و رشد قیمت، دچار تردید میشوند که چه زمانی موقع مناسب فروش سهم خریداریشده است. واقعیت این است که پاسخ به این سوال تا حد بسیار زیادی مشابه این است که به طور کلی زمان فروش سهام خریداریشده در بورس چه وقت است.

معمولا پس از عرضه اولیه یک سهم، آن نماد برای چند روز متوالی در وضعیت صف خرید است. سهامداران مختلف در زمانهای متفاوتی از یک نماد خارج میشوند. شما میتوانید به محض باز شدن نماد مورد نظر برای معامله، آن را بفروشید.

با این حال، بیشتر معاملهگران دستکم چند روز صبر میکنند تا بازدهی اولیه از خرید سهم حاصل شود. میتوانید به محض خارج شدن سهم از صف خرید آن را بفروشید یا بیشتر صبر کنید. به طور کلی میتوانید بر اساس ارزش ذاتی سهم، وضعیت خود بازار بورس، وضعیت صنعتی که آن نماد در آن فعالیت میکند، حجم معاملات و عوامل دیگر، درباره زمان مناسب برای فروش سهم تصمیم بگیرید.

جمعبندی

عرضه اولیه فرصت بسیار مناسبی برای ورود به بازار بورس و شروع فعالیت در آن است. با استفاده از فرصت عرضه اولیه میتوانید وارد بازار بورس شوید و مفاهیم اولیه و نحوه معامله در آن را با ریسک بسیار کمی بیاموزید. معمولا عرضه های اولیه فرصتهای کم ریسکی محسوب میشوند و سود مناسبی نصیب سرمایهگذاران میکنند. با ثبتنام در یکی از کارگزاریهای معتبر بورسی، بهراحتی میتوانید از زمان برگزاری عرضه اولیه سهام بعدی بازار بورس مطلع شوید.

اشتراک مطالب :

ارسال مطالب جدید به ایمیل شما

برای مشاهده مطالب جدید سایت ایمیل خود را در کادر زیر وارد و ثبت نمایید

آموزش پیشنهادی دانشکده بورس