آشنایی با صورت های مالی و انواع آن

- 185 بازدید

شرکتها باید عملکرد مالی خود را در راستای تامین مالی و فعالیتهای سرمایهگذاری بررسی کنند. نتایج بررسی این آیتمها در قالب «صورت های مالی» گزارش میشود. از جمله نکات قابل توجه در آموزش بورس دانستن استفاده از صورت های مالی شرکت ها است که متخصصان از گزارشات بدست آمده در خرید و فروش خود استفاده میکنند، گزارشات بهدست آمده حاوی اطلاعات کاربردی و بسیار مهمی است که از آن در راستای سرمایهگذاری موفقتر و افزایش اعتبار بهره میبرند.

برای ایجاد گزارشات، ابتدا باید فعالیت یک شرکت در بازهی زمانیای مشخص تحتنظر باشد. سپس نتایج بهدست آمده بر اساس اصول حسابداری با وضعیت کنونی شرکت مقایسه و از آن در جهت پیشبینی بهتر امور استفاده میشود. در واقع هدف گزارشات مالی، ایجاد پیشبینیای نزدیک به واقعیت برای صاحبان شرکت است. در ادامه با توجه به نحوهی ارزیابی و محاسبه آنها توضیحات بیشتری در مورد هر یک از صورت های مالی خواهیم داد.

انواع صورت های مالی

بهطور کلی چهار نوع صورت مالی وجود دارد که هر یک از آنها کاربرد و هدف مخصوص به خود را دارند. این صورتها عبارتاند از:

- صورت وضعیت مالی

- صورتحساب سود و زیان

- صورت گردش وجوه نقد

- صورت سود و زیان جامع

صورت وضعیت مالی

یکی از انواع صورت های مالی، صورت وضعیت مالی است که با استفاده از آن سرمایهی بنگاه یا شرکت طی یک دورهی مالی در قالبی مشخصشده تعیین میشود. در حقیقت صورت وضعیت مالی نشاندهندهی ساختار شرکت از لحاظ مالی، نقدینگی، انعطاف و… است.

فرمول کاربردی این صورت عبارت است از:

دارایی سازمان = بدهی + سرمایه (حقوق سهامداران)

اکنون آیتمهای این فرمول را به تفکیک توضیح میدهیم:

دارایی

داراییها بر اساس میزان قدرت نقدشوندگی به دو دستهی جاری و بلندمدت تقسیم میشوند. برای مثال وجه نقد، حسابهای بانکی و اوراق بهادار که بهطور ذاتی قدرت نقدشوندگی بالایی دارند در دستهی داراییهای جاری جای میگیرند. اما داراییهایی همچون ماشینآلات و دستگاههای تولیدی که خود مولد هستند، سرعت نقدشوندگی ندارند و در حیطهی داراییهای بلندمدت قرار میگیرند.

تقریباً تمام داراییهای بلندمدت (به جز زمین) که به آنها ثابت هم گفته میشود، مشمول استهلاکاند.

نکتهی مهم اینجاست که در این صورت های مالی، داراییها را طبق میزان قدرتی که در نقدشوندگی دارند فهرستبندی میکنند.

بدهی

همانطور که میدانید بدهی به معنای تعهدات شرکت به بستانکارانش است. بدهی نیز همچون دارایی به دو دستهی جاری و بلندمدت تقسیم میشود. منظور از نوع جاری آن، مالیات بر درآمد، حسابهای پرداختی و.. است. همچنین بدهیهای بلندمدت نیز شامل وامهای دریافتی و مالیات معوقه میشود.

حقوق سهامداران

در واقع حقوق سهامداران همان منافع اصلی صاحبان و سهامداران شرکت از منابع اقتصادی است. که شامل آوردهی صاحبان سهام و منجر به ایجاد بدهی میشود.

صورتحساب سود و زیان

بر اساس این صورت مالی مشخص میشود پولهایی که در یک بازهی مالی از فعالیتهای یک سازمان اقتصادی دریافت شده و یا خرج میشود چه نتیجهای داشته است.

در صورت های مالی اساسی باید درآمدها و هزینههای یک بازهی مالی تعیین گردد، سپس هزینهها از میزان درآمد کسر شده و در نهایت مقدار سود و زیان شرکت مشخص شود.

منظور دقیق ما از درآمد و هزینه به شرح زیر است:

درآمد

از لحاظ اصول حسابداری درآمد به دو دستهی عملیاتی و غیرعملیاتی تقسیم میشود. منظور از نوع عملیاتی آن درآمدی است که بهطور مستقیم حاصل فعالیت و تولید شرکت است. اما درآمد غیرعملیاتی درنتیجهی تولید بهدست نمیآید. مانند زمینی که برای شرکت خریداری شده است اما محصول فرایند تولید نیست.

هزینه

هزینهها به سه دستهی عملیاتی، غیرعملیاتی و بهای تمامشدهی کالا تقسیم میشوند.

منظور از بهای تمامشده، هزینههایی است که جهت تولید محصول اعماز خرید مواد اولیه و هزینه تولید سربار صرف میشود. هزینه عملیاتی نیز مربوط به هزینههای ناشی از فروش، بازاریابی و اداری و مالی است. هزینههایی که تحت پوشش بهای تمامشده و هزینههای عملیاتی نباشند، با عنوان هزینههای غیرعملیاتی شناخته میشوند. این نوع از هزینه دائمی نبوده و به فعالیت شرکت مربوط نمیشود.

برای تهیه صورتحساب سود و زیان یک شرکت، باید میزان تفاضل درآمد عملیاتی و هزینه عملیاتی از تفاضل درآمد غیرعملیاتی با هزینه عملیاتی کم شود. به این ترتیب سود و زیان قبل از عملیات بهدست میآید که با کسر مالیات از آن، میزان سود و زیان خالص یا ویژه مشخص میشود.

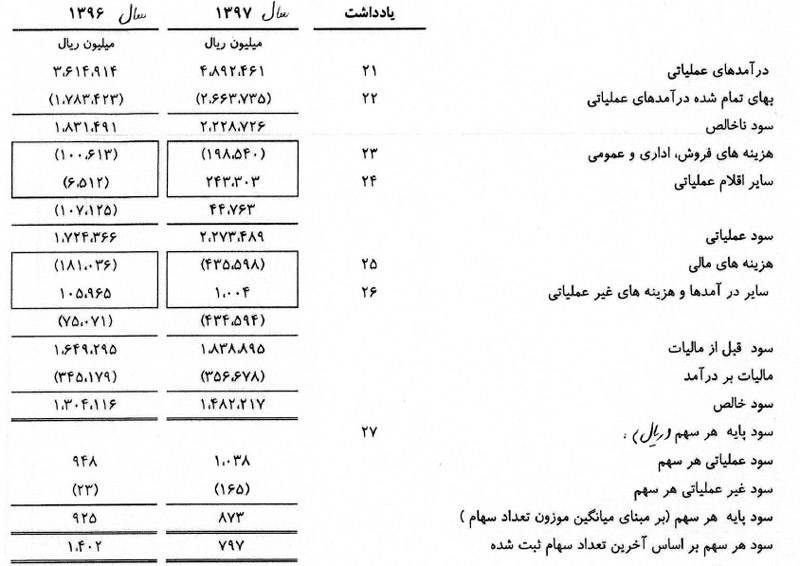

به این نمونه از صورت سود و زیان توجه کنید:

صورت گردش وجوه نقد

در صورت های مالی اساسی، جریان نقدینگی بیانگر کامل فعالیتهای تبادل پولی میان شرکت با سایر سازمانها است. با استفاده از صورت گردش وجوه نقد، علاوه بر اینکه دلایل اختلال در تعهدات مالی یک شرکت مشخص میشود، یک نگرش کلی نیز در مورد سرمایه به دست میآید. این نگرش مبنی بر محل و روش ورود سرمایه به سازمان و صرف آن در زمینههای مختلف است.

جهت ایجاد این نوع از صورت های مالی باید تفاضل پول هزینهشده از پول دریافتشده را محاسبه کنید.

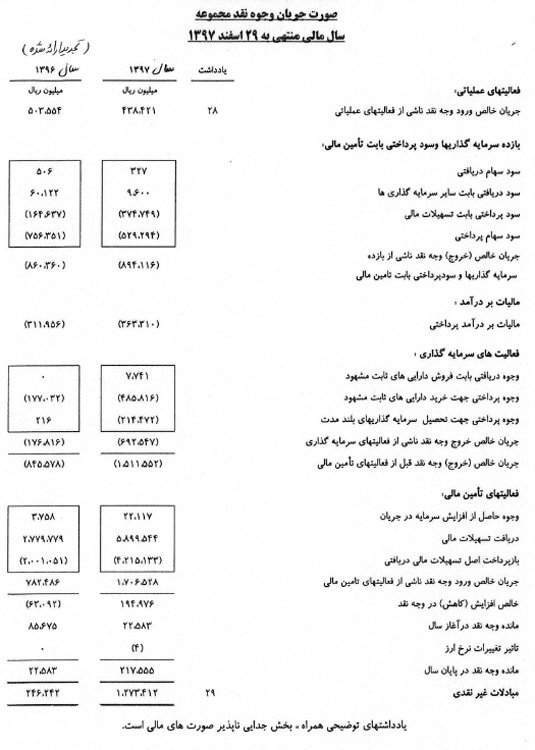

به نمونهای از صورتهای گردش وجوه نقد دقت کنید:

صورت سود و زیان جامع

در تدوین صورت مالی سود و زیان جامع، تمامی درآمدها و هزینهها در یک بازهی مالی مشخص شناسایی شده و قابل ارائه به سهامداران است.

در بعضی موارد ممکن است درآمدها و هزینهها منعکس نشوند که در این صورت باید بر اساس استاندارد حسابداری به حساب سهامداران واریز شود.

برای استفاده و تصمیمگیری دقیق صاحبان سرمایه طبق گزارشات مالی، لازم است تمامی صورتهای سود و زیان سازمان بهدست آید که به آن سود و زیان جامع گفته میشود.

نکات مهم در تهیه صورت های مالی

- اطلاعات باید بهصورت ساده و مختصر درج شود.

- تهیهکنندهی گزارشات نباید زیادهبینی یا خوشبینی افراطیای داشته باشند.

- جهت عدم دستیابی به سود کاذب باید داراییها به میزان حداقلی و هزینهها به میزان حداکثری ثبت شود.

- تهیهی گزارشات مالی بهتنهایی بیانگر شرایط مالی یک شرکت نیست. در واقع برای نتیجهی مناسب علاوه بر تهیه و تدوین آنها، باید درک و تجزیه و تحلیل درستی نیز از گزارشات داشته باشید.

جمعبندی

در این مقاله انواع صورتها یا گزارشات مالی را معرفی و بررسی کردیم. هر چند هر یک از آنها هدف خاصی را دنبال میکند اما بهطور کلی هدف تمامی صورت های مالی ایجاد یک نگرش کلی در مورد داراییها و روش کسب آنها و همچنین میزان هزینههای صرفشده است. صاحبان شرکتها با استفاده از این گزارشات میتوانند یک پیشبینی عاقلانه برای آیندهی مالی شرکت در دست داشته باشند.